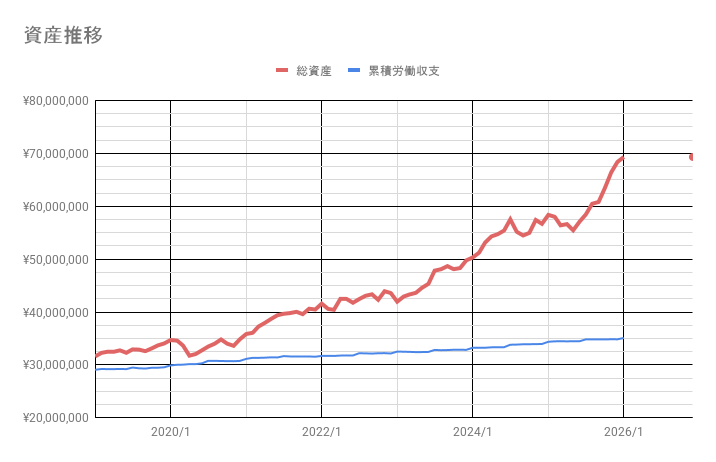

資産推移

評価

- 総資産は、68,298,000(12/1)→69,267,000(1/1)と、100万程度の総資産の増加になりました

- 12月の主な出来事としては、日銀の利上げが決定されたとの事

- 月初、利上げ決定が見込まれるのことで、目先円高になるかも、と思い、直近NISA購入費用として米ドルMMFを一部(30万×2か月=60万円分)解約しました

- だが実際は、円安方向に向かったので予想と外れましたが。

- とはいえ、この考えは、資産取り崩し解約の練習になったかもしれない

- 月初、利上げ決定が見込まれるのことで、目先円高になるかも、と思い、直近NISA購入費用として米ドルMMFを一部(30万×2か月=60万円分)解約しました

- ついでに、米国も利下げしました

- なお、長期的には、引き続きの円安に思っています

- 他国も少子化問題あるとはいえ、日本はGDPが下がるなど、相対的に劣位の様に見え、円安を止められない気がします

- 気になるのは、AIバブルかもしれない

- AI投資優先の半導体不足で、GPU/メモリどころかHDD、さらにスマホまで価格異常上昇し始めた?

- 過熱投資はバブルの前兆らしい?でも、ITバブルよりは、実益があるらしいのでマシらしいが?

- 12月の主な出来事としては、日銀の利上げが決定されたとの事

- なお、為替レートは前回 155.57(12/1)→156.74(1/1)と、ほぼ同等だが、円安傾向気味

- 2025年について、

- 5820万円(2025/1/1の時点)→6926万円(2026/1/1)と、1100万程度の総資産の増加になりました

- 資産増加率としても、年初目標の+10%(582万)に対し、+19%(1100万)と上振れました

- なお、確定利益は約110万円、労働年間収支が約60万のため、含み益が約930万増加したようです

- 2025/1→2025/5では、5820万→5500万と、マイナス300万で不調でした

- 日銀利上げやトランプ関税の影響か?

- その後の2025/5以降に資産急上昇で、5500万円→6900万円で、プラス1400万増加しました

- なお、金価格は年間で急上昇しました

- 本年2026年も、目標は+10%(約700万)としますが、上振れで、1000万の増加になれば嬉しいです

- 参考までに、累積労働収支(月間の 給与-支出 の累積総和)を載せています

- つまり、投資なし(銀行貯金のみ)だったら、現在の総資産は約3,500万程度止まりでした

- 毎月赤字にならない程度に生活しています

- また、基本的にボーナスでも追加出費していません

- そのため、その積算は、ほぼ一直線になっています

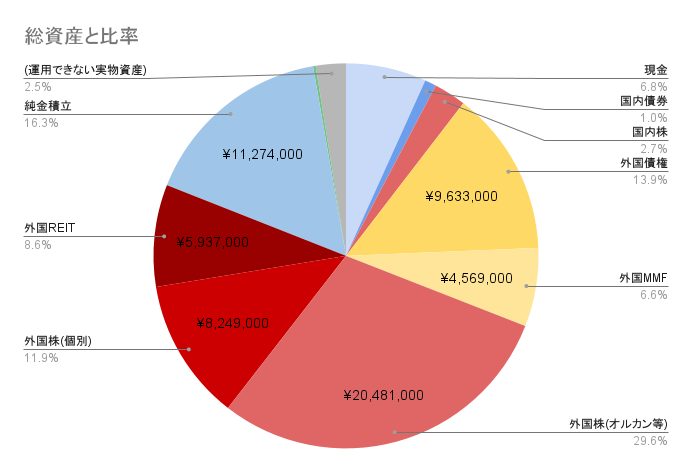

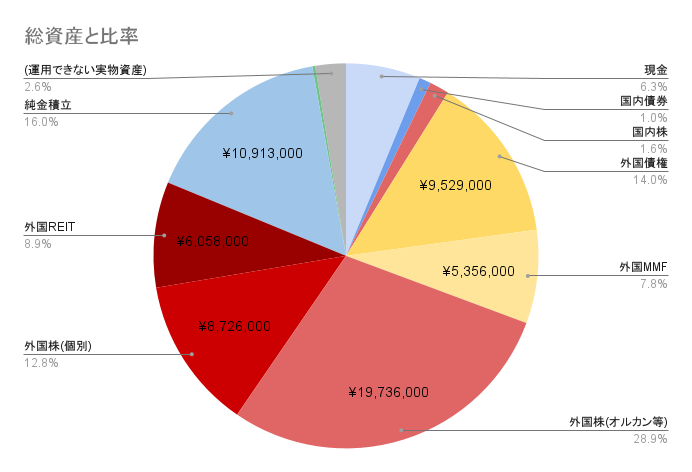

資産種類別内訳

評価

- 現金

- 資産比率

- 現状:6.8%で、4,682k\

- 理想:5%程度?(4,000k\として、総資産との比で逆算)

- 銀行口座2,500k円(生活引落費6か月程度?)+証券口座1,500k円(目先新NISA費)として

- なお、現状の月額投資分は、340k\です

- NISA(オルカン) 300k\

- ideco 20k\

- 純金積立 20k\

- 先進国債投資信託 50k\

- 資産比率

- 国内債券(毎月積立金額:ideco5,000円)

- 資産比率:成行き

- なんとなくidecoで積立購入してそのまま。長期間含み損(含み損10%程度)

- 一般に、株と債券を両方持っていた方が資産リスクが下がると言われているので、国内債券を購入し続けてみたが、長期含み損状態。

- ゼロ金利債券だが、金利上昇とともに債券価格が下がって含み損になっている模様

- いい経験になったとは思いたい・・・

- 債券は、ある程度利率が高くないと、購入する意味/メリットが弱い気がする・・・

(国債の利点/欠点を理解しきれていないが、金利が低い債券(日本国債)に価値があるのか?)

- とはいえ、老後将来的には配当/債券も考えなければならないか?・・・

- ゼロ金利債券だが、金利上昇とともに債券価格が下がって含み損になっている模様

- 国内株式

- 資産比率:成行き

- 個人的に日本の将来は悲観で長期的上がる気がしないので国内株式追加購入なし

- 持株会と優待目当ての株のみ保有

- 資産比率:成行き

- 外国債券(毎月積立金額:特定口座50,000円+ideco5,000円)

- 資産比率

- 現状:約14%

- 理想:10%?

- この理想数字は、とりあえずなんとなく、仮置き

- 投資信託の先進国債(なんとなく積み立て設定したが、評価益になっていて、資産分散効果していた?)

- 国内債券購入するくらいなら、外国債券購入した方がいいか?

- 利率も一応ある

- 将来を円安と見込むなら、なおさら外国債にした方がいい気がする

- 資産比率

- 外国MMF

- 資産比率

- 現状:6.6%

- 理想:?%

- 外国株や投資信託(オルカン)購入予定の待機資金

- 1/1時点で、残4,569,000円

- 先月1回購入(EWW)

- 米株300,000円単位購入とすると約15回分

- 1/1時点で、残4,569,000円

- 現時点での年間利回りは、3.5%程度

- しかし、為替による±5円変動で±3%程度上乗せされるので、為替影響の方が大きい

- 資産比率

- 外国株(毎月積立金額:新NISA300,000円+ideco5,000円)

- 資産比率

- 現状:約30%

- 理想:?%

- 投資信託(オルカン等)+米国株(インデックス系ETF)

- 米国株(インデックス系ETF)では、

- VOOとEWWが含み益。

- RWRとEPIがドルベースでは含み損だが、円安の円ベースで含み損が、相殺されている?

- 売却するなら今のうち?

- 資産比率

- 外国REIT(毎月積立金額:ideco5,000円)

- 資産比率

- 現状:8.6%

- 理想:10%?

- この理想数字は、とりあえずなんとなく、仮置き

- 投資信託と、売買中のRWR

- REITは値上がりを求めるものではないのか?

- 毎月積立のideco側は常に含み益

- 一方、都度購入のRWRは含み損

- 値上がりを求めないなら、ドルコストした方が良いか?

- RWRの含み損が小さくなったので、こっちは処分して、ドルコストできる方に組替か?

- 資産比率

- 純金積立(毎月積立金額:20,000円)

- 資産比率

- 現状:約16.3%

- 理想:10%?

- 一般的に言われている比率が10%なので

- 資産比率が高いので、今年も、2回に分けての売却予定

- 資産比率

- ビットコイン関連株としてMSTR(少ないので図中に文字が表示されてない模様)

- ほかに投資する先もないし、なんとなく追加で10万円購入した

- これを追加購入するよりは、ビットコイン税制改正に注目したい

- MSTRは、もう売却するか?しかし。含み損なので損失確定しにくいのだが。

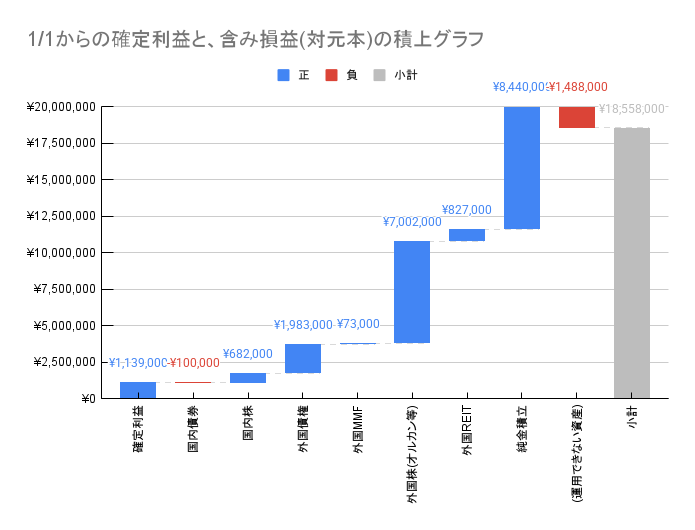

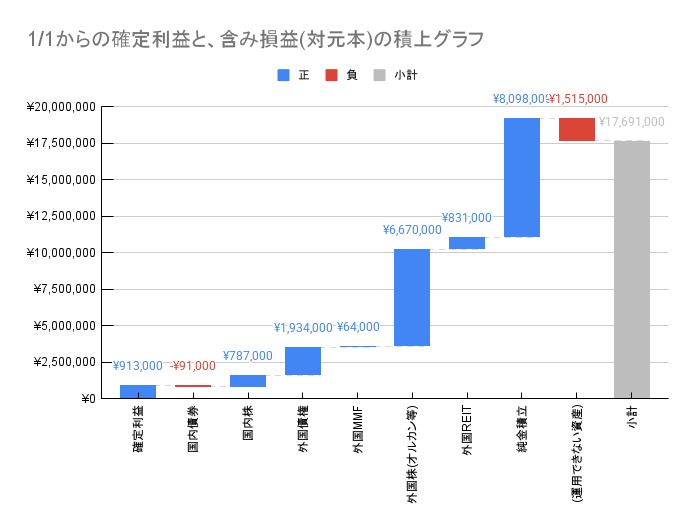

含み損益と確定損益

評価

- 含み損益の変化

- 2025/1/1からの確定損益と、購入元本からの含み損益の和での記載

- 今月は\17,691,000(12/1)→\18,558,000(12/31)

- よって、今年は、確定利益が\1,139,000でした

- (わかりづらいが、取得日からの)含み益は、差分の\17,419,000

- 確定利益は、外国MMF売買損益、配当益、純金売却益を含む

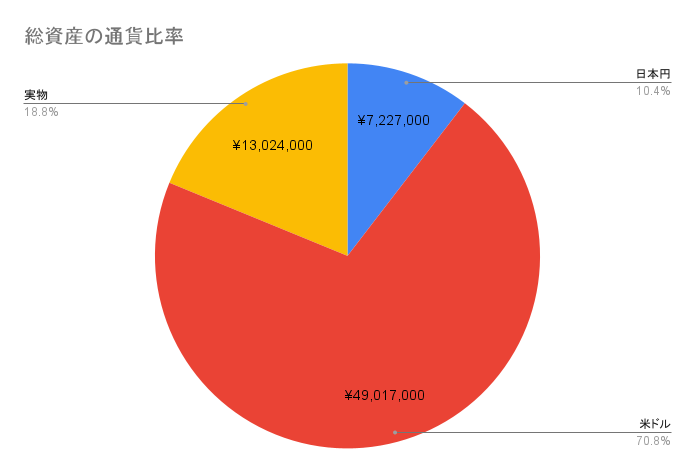

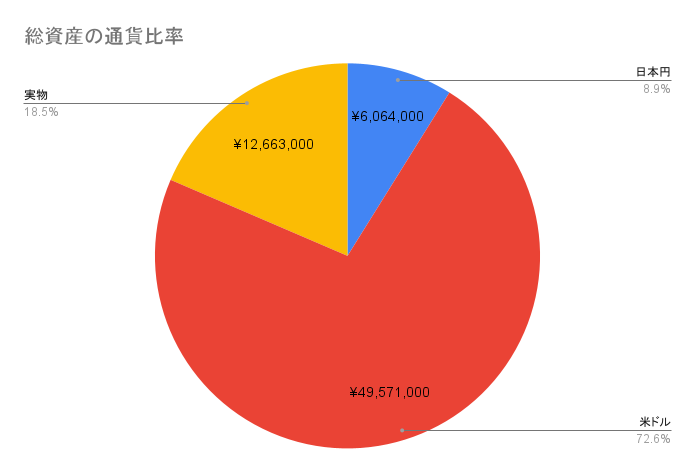

資産通貨比

評価

- 資産のほとんどが米ドルは変わらず

- 日銀利上げで円高になるかもと思い、一部米ドルを日本円に換金

- 結果的には、逆の円安方向に動きました

- とはいえ、目先数か月で必要となる分は、日本円に換金して確保した方が、精神衛生上良さそうな気がします

- 為替レートが単純計算で、156.7円/ドル ±5円(±3%) 動くと、総資産±1,500,000円増減する見込み、を認識したい

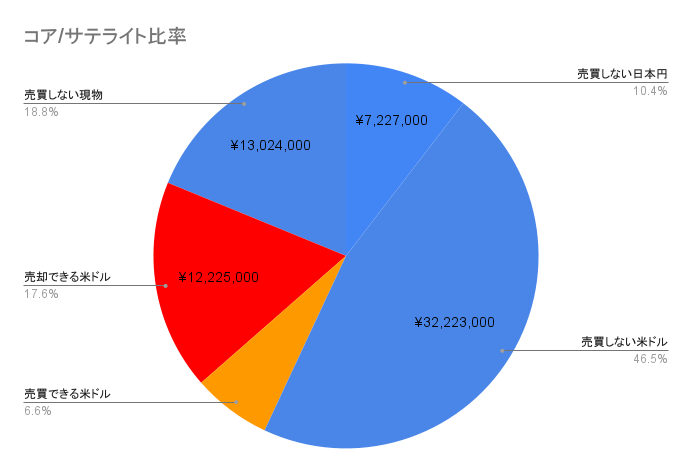

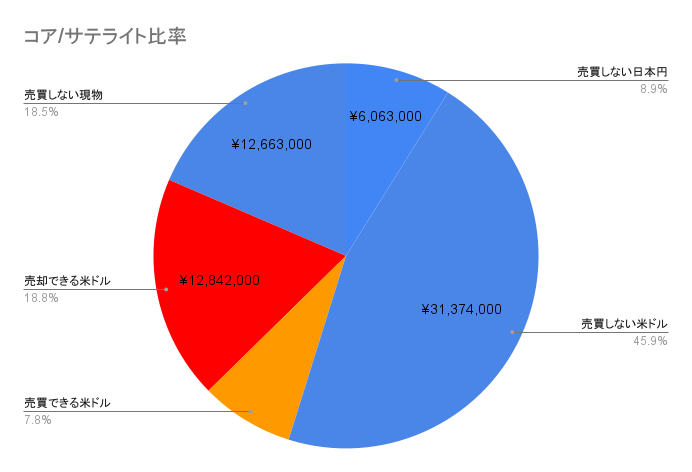

コア・サテライト資産比

評価

- コア(投資信託・積立用資産)が76%、サテライト(個別株式用資産)が24%。

- 現時点で、新NISAの残積立費用(約1,100万円分)のうち、直近6か月で必要分は180万円分は証券口座に確保中

- サテライト分(個別米国株+MMF+購入可能日本円=約1,670万円)から残り1,000万円分を一応拠出できる

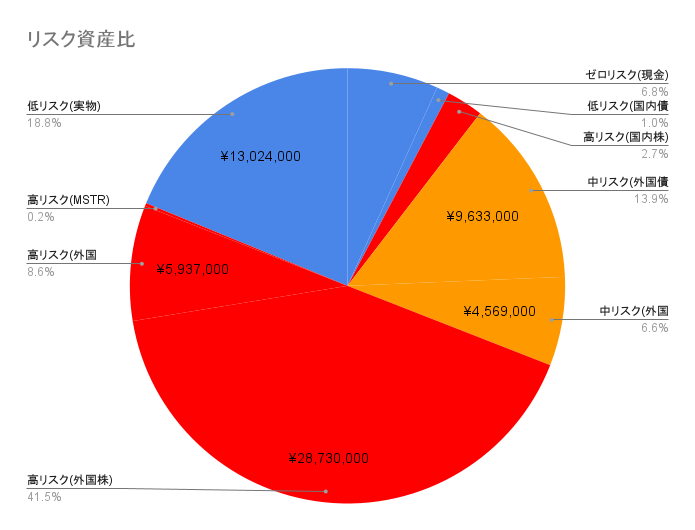

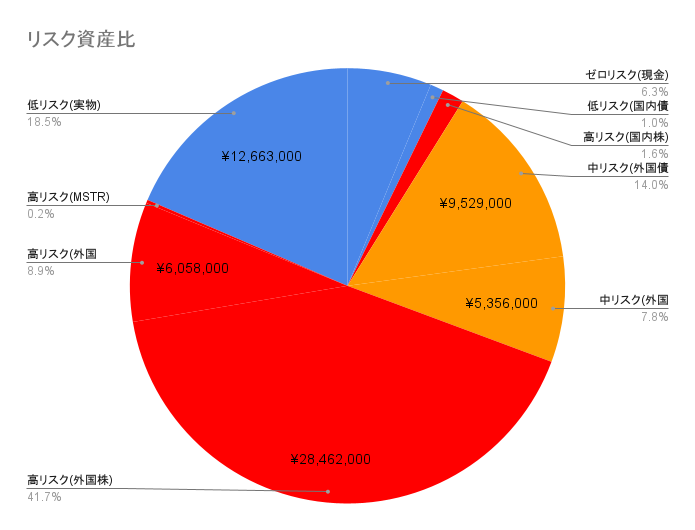

リスク資産比

評価

- 現在の各資産の所有比率

- 低リスク:26.5%

- 現金、国内債券、実物資産(純金積立)、等

- (実物資産の純金は一応マイナスもあると思うが)原則として、マイナスにならないもの

- 中リスク:20.5%

- 先進国債、外貨MMF、等

- マイナス範囲は概ね、為替変動範囲

- 高リスク:52.8%

- 国内株式、海外株式、海外REIT、MSTR、等

- 倍にも半分にもなりうる。

- 低リスク:26.5%

- 一般には、100-年齢の割合をリスク資産とする目安を参考に、ややリスク高め?

- まだ出口戦略を考える必要はないが、売却時の相場急落を回避するためには、どうすればいい?

- 一括売却するタイミングで、2025年春相場の様な急落が重なったら最悪なので

- 売却年数は?

- 10年前から考えるべきか?

- 過去相場より、10年あれば、大体回復してくるらしい(日本のバブルは別か?…35年)

- なお、ドルコスト平均で購入し続けることができれば、5年程度で回復できる?

- 10年前から考えるべきか?

- どこまでに売却終えるべきか?

- 年金受給のタイミング?

- 年金受給タイミングは、60歳?

- 恐らく現時点で、死ぬまでにすべて使いきれないと思うので、年金受給総額を比較する意味がない

- 定年年齢も60歳以上になるが、いつまで仕事を続けるべきか・・・?

- 仕事しないと、世の中のつながりがなくなり、筋肉の衰えや痴呆進行が怖いが・・・?

- ともあれ、50歳から資産を売却していくのか?だが、もったいない気がしてしまう

- 年金受給タイミングは、60歳?

- 年金受給のタイミング?

- さらに、老後での資産配分は?

- リスク低めにしなければならないが、インフレリスク対応のためには株が必要だが・・・

- 毎月の生活費確保のための売却方法は?

- 定率売却

- 最も資産を残せる可能性があるが、年を追うごとに取り崩される金額が下がっていく

- 取り崩し後の貯金で賄えればよいが、足りなくなれば、追加で売却せざるを得ない

- その状態になると、取り崩し金額より生活費が高いことが常態化するので、取り崩し見直しが必要になる、はず

- 定量売却(逆ドルコスト法?)

- 定額売却よりは資産が残せるはず。

- 取り崩し金額は単価によるので、年を追っても取り崩される金額が下がるとは限らない

- 定額売却

- 一般的には損する売却方法

- ただし、すでに老後で、資産枯渇しないのなら、それを認識したうえでの選択もありかもしれない

- とはいえ、資産を切り崩していくという状況に、精神が耐えられるのか?

- 資産の枯渇は命の枯渇。命が削られていく心境に感じるかも

- であれば、配当で生活する資産配分に変更した方が良いかも?

- 高配当の利回りは4%?で考えればよいか?(一旦税金は置いといて)

- まず月受給年金額を考えると?

- 全く将来はわからないが、それでもある程度の目安が必要なので、それっぽく算出

- 会社員の場合は、月15万程度か?だが、年金繰り上げすると、月10万程度か?

- 老後の月の生活費は?

- 一応、仮に20万程度とするか?

- (2000万、3000万必要なのではなく、月に必要な分で考えるべきである)

- よって、金融資産から、月10万程度必要とするか?

- 3,000万×4%=120万?、で生活費が賄うことができる?

- 精査が必要だが、すでに達成しているとしていいのか?

- 将来のインフレをもっと考える必要があるか?

- まず月受給年金額を考えると?

- もう少し本気で配当の特徴を学ぶために、配当性の高い資産を購入していく必要がある・・・

- 高配当の利回りは4%?で考えればよいか?(一旦税金は置いといて)

- 2025年の様な相場急変を経験すると、日本円比率を上げた方が良いか?

- 将来性から、どうしても日本円より米ドル保有したくなる・・・が、老後は過剰に資産を増やす必要はないので、日本円にした方が良いか?

- 定率売却

- なお最近、実際に資産切り崩してお金消費できるか思考実験してみた

- 現状、6000万の資産があっても、今年含み益で1000万増加しても、資産例えば300万とか切り崩して、浪費無駄遣いは、実際できそうにない気がした・・・

- お金を貯めたり投資するのに能力が必要とすれば、お金を使うにも能力が必要に感じた

- お金を使用するなら、配当として受け取る部分で消費すべきだと思う

- だが、配当は数%。すべてを配当で賄うには、源資金が厳しすぎる

- 必要金額の半分を配当、半分を含み益と考えたらどうか?

コメント