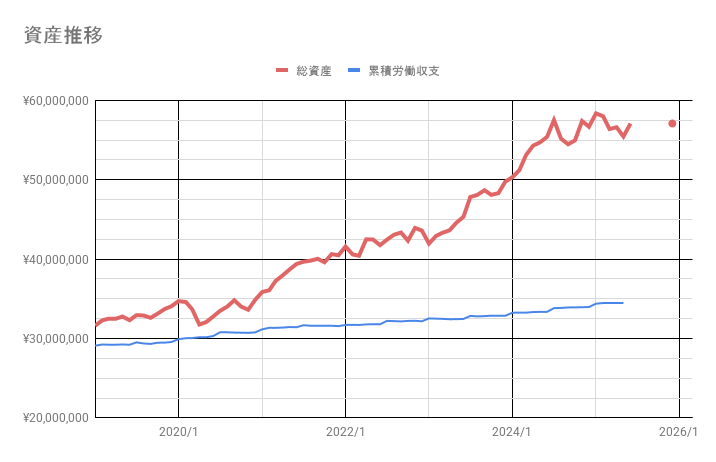

資産推移

評価

- 6/4時点での総資産は、前回\55,360,000(5/1)→\57,144,000(6/4)と、総資産が回復しました

- 特に何かしていたわけではないというか、長期的に見れば上がると思っているので、そのままにしていた感じでした

- なお、長期的に見て米国株がダメならどこもダメだし、仮にトランプ政権中ずっと低迷していても、その後の政権では経済対策すると思うので、米国株なら含み損でも持ち続けられると思っています

- 一応の前提が崩れる可能性を無理やり考えるなら、米国が別の国に打ち負ける場合ですが、かなりあり得ないと思っています

- 為替レートは、前回 144.61円/ドル(5/1)→143.96円/ドル(6/4)で、ほぼ同程度です

- 参考までに、累積労働収支(月間の 給与-支出 の累積総和)を載せています

- つまり、投資なし(銀行貯金のみ)だったら、現在の総資産は約3,400万程度でした

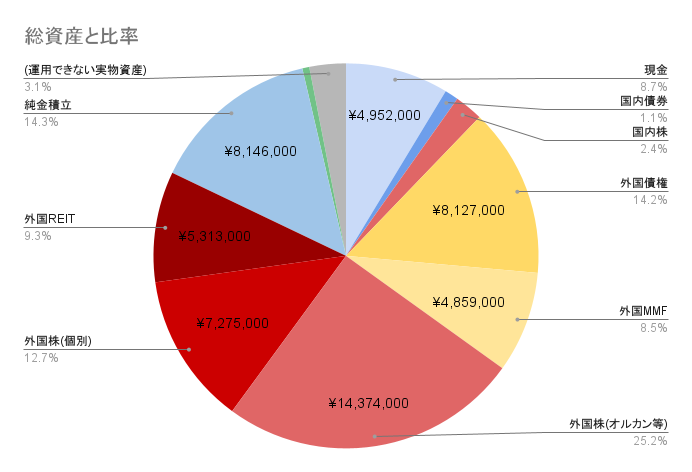

資産種類別内訳

評価

- 現金

- 銀行口座2,500k円(生活引落費)+証券口座2,500k円(目先新NISA費)を目安にしたい

- 国内債券(毎月積立金額:ideco5,000円)

- 当時なんとなくidecoで積立購入してそのまま。長期間含み損(含み損10%程度)

- 一般に、株と債券を両方持っていた方が資産リスクが下がると言われているが、国内債券を購入し続けて、長期含み損状態なので、国内債券保有による資産分散の意味はあるのか?

(あまり国債の利点/欠点を理解していないのだが、金利が低い日本国債は価値があるのか?)

- 国内株式

- 持株会と優待目当ての株のみ保有。

- 個人的に日本の将来は暗いと思っていて、長期的上がる気がしないので国内株式追加購入する予定はない

- 外国債券(毎月積立金額:特定口座50,000円+ideco5,000円)

- 投資信託の先進国債

- なんとなく積立を始めたが、一応評価益になっているので積立継続中

- 理想の投資比率は10%目安か?

- 外国MMF

- 現在のメイン待機資金

- 現時点での年間利回りは、3.8%程度

- しかし、為替で±5円上下変動により5%の影響になってしまうので、為替影響の方が大きい

- 6/4時点で、残4,859,000円

- 先月、何回か米国株を購入して保有減少

- 米株300,000円単位購入とすると約16回分。

- 購入できる回数が減ってきた

- 上昇傾向を確認してから米国株を追加購入するようにしたい

- 外国株(毎月積立金額:新NISA300,000円+ideco5,000円)

- 投資信託(オルカン等)+米国株(インデックス系ETF)

- 外国REIT(毎月積立金額:ideco5,000円)

- 投資信託と、売買中のRWR

理想比率は10%以上?

- 投資信託と、売買中のRWR

- 純金積立(毎月積立金額:20,000円)

- 一般に、金の理想比率は10%?

- 最近の情勢から、金価格が年初から上昇していたが、5月上旬に上昇が止まった感じ

- 年度が替わったので、税金がかからない範囲で売却したく、とりあえず5月に23g売却し、実現益 約+250,000円となった

- 売却方法としては、逆ドルコスト法?を意識した。

- 売却後に上がったら、残り分は高値で売却できるし、売却後に下がっても、高値で一部売却済になるので、精神衛生上よいと思う

- とはいえ、本来の逆ドルコスト法?なら定量で売却すべきだが、そこまで売却しないので、あまり意味はなかったかもしれない

- 売却方法としては、逆ドルコスト法?を意識した。

- ビットコイン関連株としてMSTR(少ないので図中に文字が表示されてない模様)

- ほかに投資する先もないし、なんとなく追加で10万円購入し、様子見

- ただの雰囲気だが、総額としては100万程度を購入目標とするか?

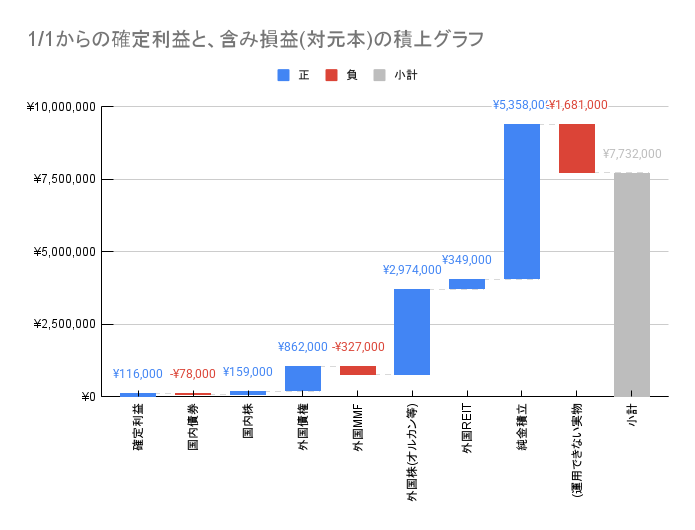

含み損益と確定損益

評価

- 含み損益の変化

- 2025/1/1からの確定損益と、購入元本からの含み損益の和での記載

- 確定益に、純金積立の一部売却の実現益 約+\250,000が加算されたが、米国ETF売買時の外国MMF売買損失 約-\70,000も発生したので、その和程度になった

- 4/1→5/1で、確定益+含み損益が約100万円分減少していたが、今月は\6,165,000(5/1)→\7,732,000(6/4)と、約150万円分増加し、元に戻ったと言えそう

- 確定利益は、外国MMF売買損益、配当益、純金売却益を含む

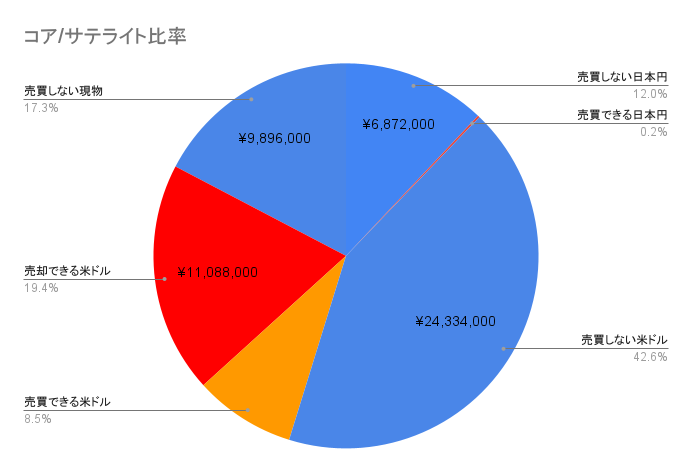

コア・サテライト資産比

評価

- コア(投資信託・積立用資産)が72%、サテライト(個別株式用資産)が28%。

- 現時点で、新NISAの残積立費用(約1,300万円分)のうち、直近12か月で必要分は360万円分

- サテライト分(個別米国株+MMF+購入可能日本円=約1,600万円)から一応拠出できる

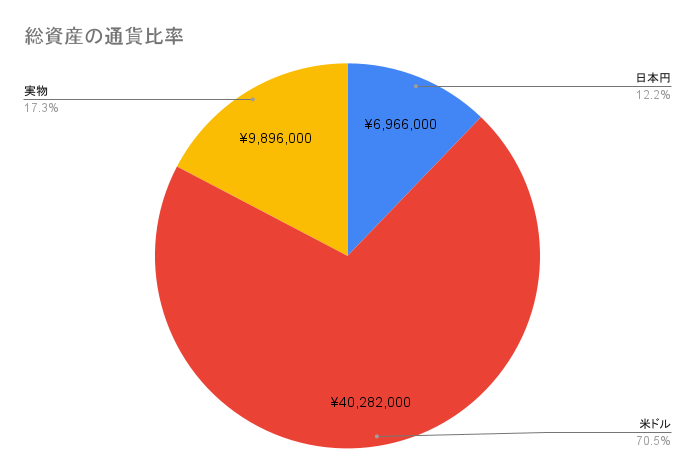

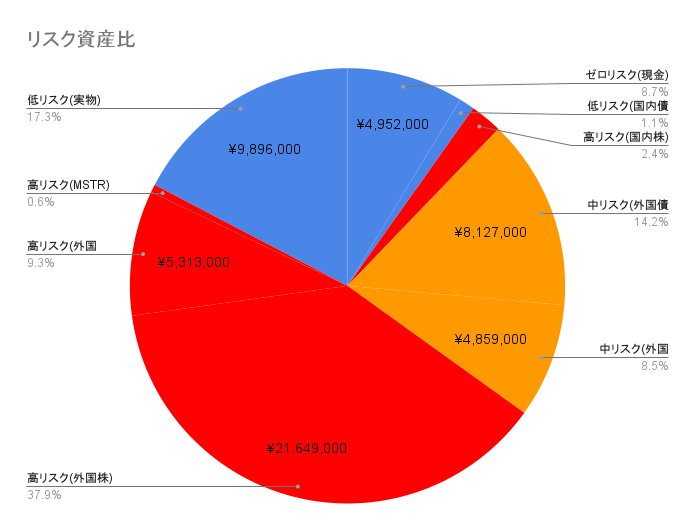

リスク資産比

評価

- 低リスク(現金、国内債券、実物資産)が27%

- 中リスク(先進国債、外貨MMF)が23%

- 高リスク(国内株式、海外株式、海外REIT、MSTR)が49%

- 一般には、100-年齢の割合をリスク資産とする目安があるので、ほぼそれに近い形か、もしくはややリスク高めか?

- まだ出口戦略を考える必要はないが、売却時の相場急落を回避したいと考えると、売却タイミングは、10年前から考えるべきか?

- 売却するタイミングで、2025年春相場の様な急落が重なったら最悪です

- 老後、資産を毎月売却する場合、理論上は、定量売却、又は、定率売却?が有利?

- 定率売却:もっとも資産を残せる可能性があるが、年を追うごとに取り崩される金額が下がっていく。取り崩し後の貯金で賄えればよいが、足りなくなれば、追加で売却せざるを得ないし、いったんこの状態になると、取り崩し金額より生活費が高いことが常態化するので、取り崩し見直しが必要になるはず

- 定量売却(逆ドルコスト法):定額売却よりは資産が残せるはず。年を追っても取り崩される金額が下がるとは限らないので、取り崩し後の貯金で賄える可能性が高い

- 定額売却:一般的に損する売却方法。ただし、すでに老後で、資産枯渇しないのなら、これを認識したうえでの選択もありかもしれない

- だが、資産を切り崩していくという状況に、精神が耐えられない気がする

- 資産の枯渇は命の枯渇。おそらく、命が削られていく心境のはず

- であれば、配当で生活する資産配分に変更した方が良いかも?

- 高配当の利回りは4%?で考えればよいか?

- 7,500万×4%=300万?で生活費が賄うことができる?

- 今月の様な相場急変を経験すると、日本円比率を上げた方が良いか?

- 将来性から、どうしても日本円より米ドル保有したくなる・・・が、老後は過剰に資産を増やす必要はないので、日本円にした方が良いか?

- 高配当の利回りは4%?で考えればよいか?

- まだ出口戦略を考える必要はないが、売却時の相場急落を回避したいと考えると、売却タイミングは、10年前から考えるべきか?

コメント